A.P. Moller – Maersk (Maersk) reporta un primer trimestre del 2023 en línea con las expectativas. La continua reducción de inventarios y el alivio del congestionamiento resultaron en volúmenes más bajos en todos los segmentos. Los ingresos disminuyeron en un 26% a USD 14.2 mil millones de 19.3 mil millones. El EBITDA disminuyó a USD 4.0 mil millones de USD 9.1 mil millones, y EBIT a USD 2.3 mil millones de USD 7.3 mil millones. La perspectiva para el año permanece sin cambios, y se espera que el primer trimestre sea el más fuerte del año.

“Entregamos un desempeño financiero sólido en un mercado retador de menos demanda causada por la reducción de inventarios. La visibilidad sigue siendo baja durante el resto del año y, avanzando a través de la normalización del mercado, seguimos enfocados en administrar los costos de manera proactiva. A medida que nos adaptamos a un entorno de negocios que ha cambiado radicalmente, continuamos apoyando a nuestros clientes para que aborden los desafíos de su cadena de suministro. Nos complace observar que los clientes siguen valorando las soluciones logísticas integradas y la estrecha colaboración que ofrecemos”, dijo Vincent Clerc, CEO de Maersk.

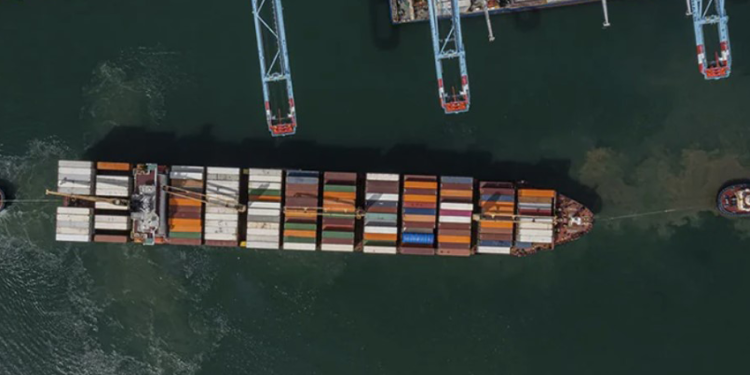

En Transporte Marítimo, los ingresos disminuyeron por USD 5.7 mil millones a USD 9.9 mil millones. La rentabilidad del trimestre fue significativamente menor en comparación con el primer trimestre de 2022, principalmente por las menores tarifas de flete y volúmenes, ya que la demanda se debilitó. Sin embargo, las medidas proactivas de contención de costos han tenido éxito y la temporada de negociación del contrato en transporte marítimo avanza de acuerdo con las expectativas.

En Logísticas y Servicios, los ingresos crecieron 21% a USD 3.5 mil millones impulsados por la consolidación de adquisiciones. Orgánicamente, el primer trimestre se vio afectado por menores volúmenes causados por correcciones de inventario, especialmente por los minoristas norteamericanos y europeos, lo que fue parcialmente compensado por nuevas ganancias comerciales. Además, el desempeño comercial subyacente se vio afectado por tarifas más bajas en el segmento de carga aérea y una demanda más débil en eCommerce.

En Terminales, los ingresos se vieron afectados por menores volúmenes e ingresos por almacenamiento, tanto por la menor demanda como por la liberación de la congestión portuaria. Los ingresos en Terminales disminuyeron a USD 876 millones de USD 1.1 mil millones, pero el sólido control de costos contribuyó a un desempeño financiero sólido continuo en Terminales.

El primer trimestre estuvo marcado por la continua reducción de inventario en Europa y especialmente en Norteamérica. Aunque es difícil predecir el momento exacto, Maersk espera que los volúmenes aumenten gradualmente en la segunda mitad del año.

Guía para el 2023

La guía permanece sin cambios y todavía se basa en la expectativa de que la corrección del inventario se completará al final de la primera mitad del año, lo que conducirá a un entorno de demanda más equilibrado, que el crecimiento del PIB mundial de 2023 se mantendrá moderado y que el mercado mundial de contenedores marítimos crecerá en un rango de -2.5% a +0.5%. Transporte Marítimo espera crecer en línea con el mercado.

En el primer trimestre del 2023, A.P. Moller – Maersk reconoció USD 374 millones de los USD 450 millones previamente anunciados por cargo por deterioro y reestructuración de las marcas de A.P. Moller – Maersk.

Distribución de efectivo a los accionistas

Durante el primer trimestre de 2023 se realizó una distribución total de efectivo a los accionistas de USD 10.1 mil millones a través de dividendos pagados por USD 9.4 mil millones y recompras de acciones por USD 718 millones.